Com o cenário econômico precário que vivemos em nosso país, muitos brasileiros enfrentam problemas como o desemprego, baixo salário, acumulo de dívidas e outros fatos que levam milhões de pessoas para o SPC/Serasa.

Com o aumento significativo no preço de mercadorias e alimentos, muitos cidadãos acabaram tendo seu nome negativado e na tentativa de se reerguerem, buscam alternativas para melhorarem sua situação financeira. Muitos pensam em abrir um empreendimento mas será que pessoas com o nome sujo podem abrir empresas? Confira abaixo o artigo completo.

Diferença entre CPF irregular e nome sujo

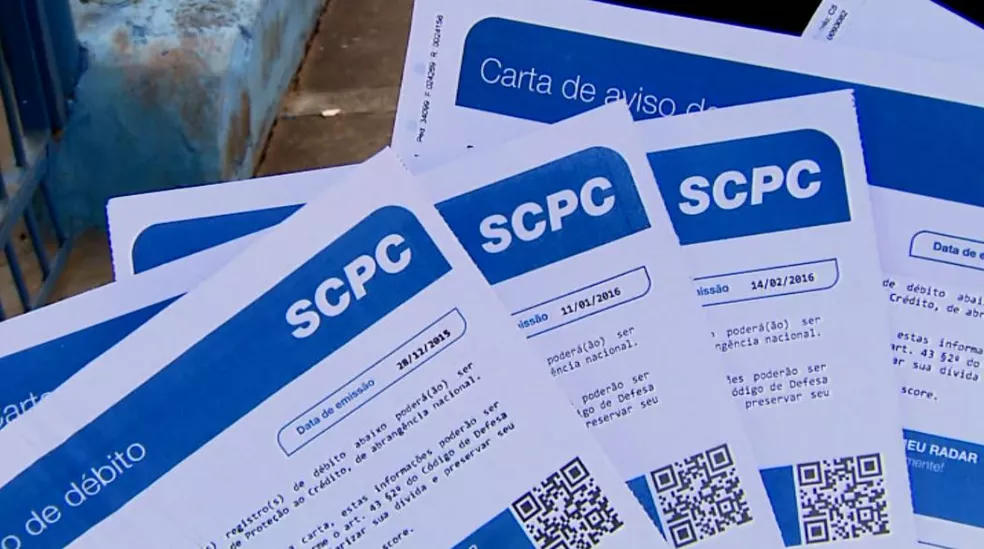

Um cidadão fica com o nome negativado quando estabelece dívidas e não realiza o abatimento das mesmas dentro do prazo estabelecido. Quando isso acontece, o mesmo encontra dificuldades para contratação de empréstimos e financiamentos e outros serviços bancários, com isso o nome do devedor será inscrito no SPC/Serasa.

O CPF irregular acontece quando o cidadão não realiza a Declaração do Imposto de Renda por no mínimo cinco anos. Não votar e não regularizar o título de eleitor também pode resultar no CPF irregular, a consequência de ter um CPF irregular é a impossibilidade de assumir cargos públicos e realizar a abertura de novos negócios.

É possível abrir uma empresa com o nome sujo?

O nome registrado no SPC/Serasa, não impede um indivíduo de abrir sua empresa como ocorre no caso do CPF irregular, porém é preciso que o indivíduo consiga abater suas pendências.

Para abrir um negócio, é fundamental que o empreendedor separe as despesas pessoais com as empresariais. É recomendado também, que antes de abrir uma empresa você consulte uma empresa de contabilidade.

O contador irá te ajudar em todas as etapas do processo de abertura, a opção mais acessível para oficializar o CNPJ, é o MEI. Com participação no modelo tributário do Simples Nacional unificando e reduzindo os tributos, conte com os especialistas da JL Ramos para que você consiga reduzir as burocracias exigidas por esse processo.

Os que possuem CPF irregular não podem abrir uma empresa, como foi dito acime. Para que o Cadastro de Pessoa Física não seja cancelado, é preciso regularizar a situação do CPF com a Receita Federal.

Para mais informações, entre contato com os especialistas da JL Ramos Contabilidade Campinas, estamos dispostos a te ajudar! Siga-nos também no Instagram!